专题:太美医疗港股IPO:折戟科创板后转战港股 连年亏损仍获腾讯等机构追加融资

出品:新浪财经上市公司研究院

作者:坤

A股科创板上市***搁浅后,太美科技对于上市的渴望仍未停息,将目光转向港交所。

近期,太美科技向港交所递交了招股书,***港股主板上市,摩根士丹利及中金公司为其联席保荐人。3月,太美科技获***问询,要求出具补充材料。

需要注意的是,太美科技的上市之路可谓一波三折。2021年12月,太美科技曾申报上交所科创板IPO,彼时上交所对其进行了3轮问询,公司两度更新财报信息,但最终却并未能成功登陆科创板。2023年3月,上交所上市审核委员会审议会议结果显示太美科技首发不符合发行条件、上市条件和信息披露要求,未能过会。

上市被否的背后,在于太美科技连年亏损,毛利率下滑持续经营能力存疑、核心技术对于生产经营是否重要贡献、数据安全等诸多类型问题。而科创板折戟一年后再冲刺港股,太美科技的上述问题得到解决了吗?

从近期披露的招股书来看,太美科技不仅营收增速已明显放缓,且仍陷于亏损中,近5年的时间里累计亏损超20亿元。在这背后,是太美科技的毛利率接连下滑,从2019年的45.59%减少至2023年三季度的30.16%,研发人员减少30%,SaaS客户群体也明显减少。

毛利率连年下滑5年累亏超20亿 裁员优化后不再募资买楼

太美科技是一家生命科学产业数字化解决方案提供商,包括数字化协作平台、云端软件以及数字化服务,应用场景覆盖临床研究、药物警戒、医药市场营销等环节,链接了制药企业、医院、第三方服务提供商、患者、监管机构等等。招股书中,太美科技表示其收入来自销售云端软件以及提供数字化服务,其中云端软件包括SaaS产品及定制软件以及相关技术支持;数字化服务主要包括数字化临床研究服务及IRC服务。

成立于2013年的太美科技距今已超过10年,但从最近披露的招股书来看,近年来不仅收入增速明显放缓,也仍未摆脱亏损泥淖。

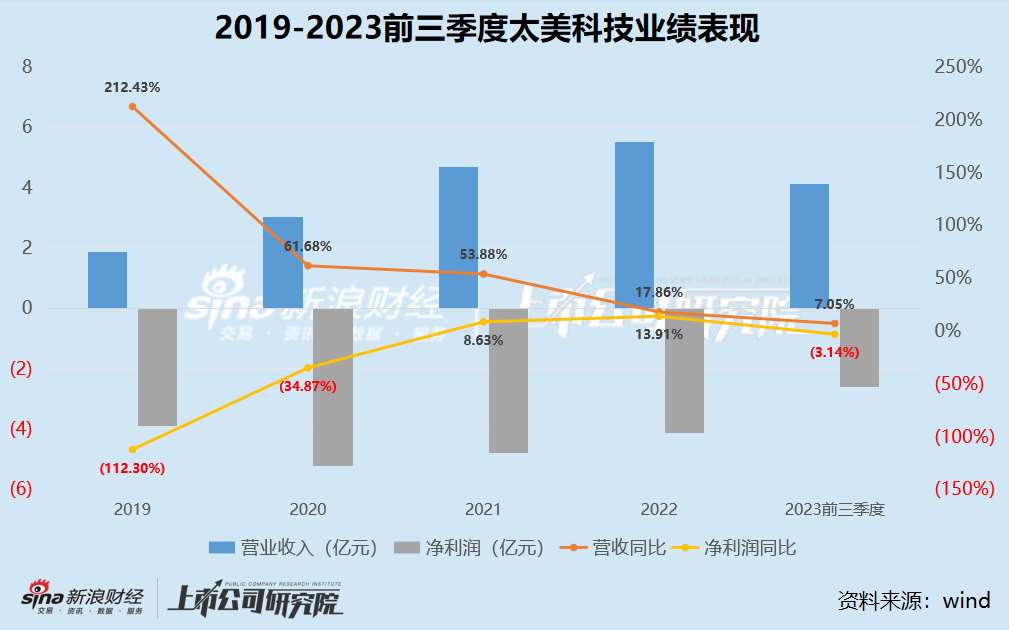

2019-2023年前三季度,太美科技实现营业收入分别为1.87亿元、3.03亿元、4.67亿元、5.50亿元、4.11亿元,每年保持一定增长,但增速却明显放缓,从2019年的212.43%逐渐减少至2023年前三季度的7.05%,或已陷入增长瓶颈。

收入增长放缓之外,太美科技的盈利能力则更不尽如人意。自披露财务数据以来,太美科技始终陷于亏损中,2019-2023年前三季度实现净亏损分别为3.89亿元、5.24亿元、4.80亿元、4.13亿元、2.62亿元,在近5年的时间里累计亏损超20亿元。

在这背后,是太美科技接连创新低的毛利率和连年高企的期间费用。

2019-2023年前三季度,太美科技的销售毛利率分别为45.59%、39.62%、35.25%、33.76%、30.16%,当前毛利率相比2019年已经减少15个百分点,与同期的收入增长形成鲜明对比,可见公司作为数字化解决方案提供商,收入规模的扩大却并未给公司带来成本的摊薄。早在申请科创板上市期间,上交所就曾对太美科技的毛利率下滑问题进行问询,如今科创板折戟转战科创板,太美科技的毛利率减少问题显然并未得到解决。

与此同时,太美科技每年的销售开支、行政开支、研发开支等费用高企也使得公司业绩承压。2023年前三季度,公司的上述开支分别为1.11亿元、1.83亿元、1.37亿元,合计营收占比已经达到105.3%。

更何况,对于数字化解决方案提供商而言,对于研发投入的重视程度与其业绩贡献也十分重要,也是监管的关注重点之一。尽管研发支出在近年来没有明显变化,但太美科技的研发人员数量却在明显减少。2021年太美科技申请科创板上市时,研发人员数量曾达到408人,但截至2023年三季度,公司的研发人员却减少至282人,减少了30%。

实际上,不仅是研发人员,太美科技在近两年的员工总数都在明显减少,公司或经历了裁员优化。2021年底时,太美科技的员工总数为1492人,且预计员工人数将逐步增长至2604人,因此在当年募投项目中包括购买不超过26000平方米的办公楼。但当年的员工增长预期从现在来看似乎并没有实现,截至2023年三季度,公司的雇员人数仅为1078人,相比两年前减少超400人。而在最新的募投***中,为了扩充场地和人员而买楼的***已经不见踪影。

SaaS客户仍在流失 “失血”程度逐年加深

在两年前申请科创板上市时,太美科技就存在SaaS产品客户流失率不断加大的问题。2019-2021年,客户流失率分别为12.77%、13.06%、15.91%,同期SaaS产费制收费客户的流失率则从4.35%大幅提升至10.73%。

而在最新的申请港交所招股书中,这一问题仍未有所改观。虽然太美科技不再披露客户流失率指标,但从客户数量来看,依然不容乐观。一方面,是公司的客户总数与SaaS产品客户数均出现减少,其中客户总数从2022年底的1033家减少至2023年三季度的1003家,SaaS产品客户数则从789家减少至773家;另一方面,是公司的SaaS产品客户数增长已明显放缓,2019-2021年间每年客户数量均有120+的增长,而2023年三季度末相比2021年底近两年的时间,太美科技的SaaS客户数仅从679增加至773,客户群体增加不足一百家。

而在客户流失之外,太美科技客户的回款能力近年来似乎也有所下降。近年来,太美科技的应收款项不断攀升,从2019年的5215万元逐渐增加至2023年三季度的2.02亿元,尽管收入规模不断增加,应收账款周转天数也在逐渐拉长,从2019年的56.98天拉长至2023年前三季度的85.51天。

回款能力的下降在一定程度上反映了太美科技自身“造血”能力的匮乏。一直以来,太美科技的经营性现金流净额均为负数,2019-2023年前三季度,太美科技的净流出分别为1.26亿元、1.02亿元、2.10亿元、3.29亿元、3.23亿元,可以看出,“失血”程度明显加深。