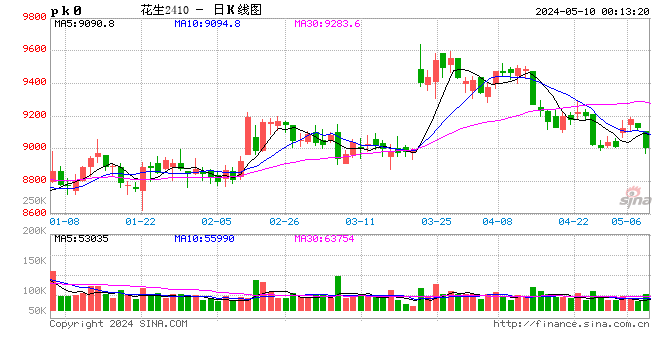

市场走势:

截止12月11日,国内花生盘面冲高回落,2303合约下跌1.89%,报收8822元/吨。

根据花生价格周期和产能周期规律,一般情况当季价格影响下季花生种植面积,某种意义上,价格影响面积增减。反过来,面积增减也促使了价格的波动,经历过2020/2021价格下行周期后(从11000元/吨下跌至7500元/吨),2022/2023种植面积出现大幅减少(同比-30%以上),使得整体价格维持高位(9000-11500元/吨),进而引发了2023/2024年度种植面积的恢复,2023/2024年度种植面积为4204.88万亩,环比增加15.8%。而决定产量的另外一个因素单产方面,2023年花生生长季,除河南产区收获季出现连续阴雨天气外,整体风调雨顺,单产同比增加17.8%,同时出成率、含油率都出现明显提升,整体花生果产量为1202万吨,同比增加34.2%,折合成花生米为843.72万吨。略低于2021/2022年度花生米产量938万吨。

下游需求整体疲软:

中国花生消费结构按照下游消费行业区分主要是由压榨、食用、***等三部分组成。其中主要消耗渠道为压榨。油厂方面,目前油厂按照花生油15600元/吨,花生粕3800元/吨计算,油厂利润压榨利润为-300元/吨左右,而去年同期利润压制利润在+600元/吨,压榨量同比2022年同期出现60%的下滑,入市时间推迟,收购不放量,收购量同期2022年同期低40%,导致库存量同比去年低50%左右。另外,2021/22年度,无论是入库量还是压榨量都是偏大,而2022/23年刚好叠加减产,油厂收购量和压榨量都出现大幅减少,更多的是连续两年的去库存为主,而今年存在补库需求,从油厂的利润角度限制了油厂入市积极性。

而国内花生市场情绪继续受到油厂尤其是主力油厂收购量及收购价波动的影响。周末青岛油厂严控质量,下调收购报价,定陶、新沂的鲁花成交价格再度偏弱。由于榨利较差,目前主力油厂收购更多还是为满足当前需求,难以放量收购。所以短期主力油厂入市带来、贸易环节阶段补库之后,期现价格继续反弹动力还是不够。不过,农户出货理性,上涨就适量售粮,下跌就惜售。短期,盘面可能低位震荡。关注后期油厂及食品春节前的备货需求。

总结:

整体看,目前油厂库存偏低,下游内贸库存同样偏低,下游需求疲软对价格支撑不明显,阶段性的补库或对价格形成一定的支撑,节前存在需求支撑,节后进入消费淡季,需求将进一步放缓,可能更多的希望寄托于价格进一步需求合理平衡点后带来的油厂建库。

(刘宇 期货交易咨询资格证号:Z0012343)