来源:华尔街见闻

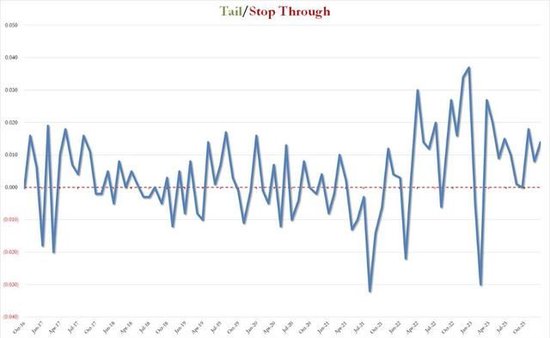

当地时间12月11日周一,美国财政部公布规模370亿美元的十年期美国国债标售结果,得标利率为4.296%,较上月的前次同期美债中标利率大幅回落22.3个基点,远离10月标售所创的至少2007年来高位4.610%,但仍高于预发行利率4.282%。得标利率高于预发行利率的所谓尾部为1.4个基点,前六次标售的均值为0.9个基点。

尾部越大,就意味着,财政部被迫所出售给竞标者的出价越低,因此尾部的幅度是需求有多疲软的一种体现。

本次是十年期美债连续三次标售出现尾部,也是最近十次标售中第九次尾部。自2021年末以来的24次十年期美债标售中,只有四次未现尾部,体现了市场对基准美国国债需求的下滑。

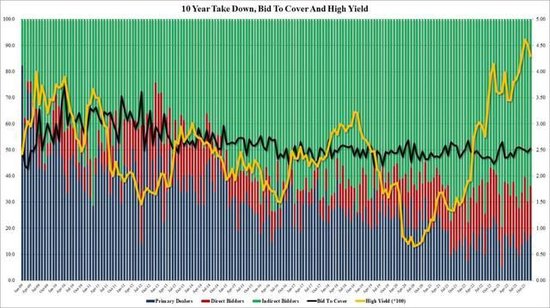

不过,从竞标看,本次美债标售的买家明显更活跃。此次投标倍数为2.53倍,高于六次标售的倍数均值2.49,也高于上月的前次同期美债投标倍数2.45。

得标分布方面,包括海外央行等官方机构及私人投资者在内,间接购买人获配63.8%,低于前次的69.7%,也低于最近六次标售的均值66.4%;包括美联储和其他美国联邦***实体在内,直接购买人获配18.9%,略低于近六次的均值19.0%;承担直接和间接购买者未吸纳部分债券、避免流拍的一级交易商承揽了17.3%,高于近六次均值14.6%。

评论称,总体而言,这是一次明显平庸的标售,投标量高于均值,国外需求稳健,可依然有高于均值的尾部,交易商包揽的债券占比升高。

标售结果公布后,二级市场的反应也不出意外,基准十年期美债的收益率先是升幅扩大,上测4.29%刷新日高,随后随着市场意识到标售结果并没有像乍看上去的那么差之后,收益率回吐升幅,下测4.25%。

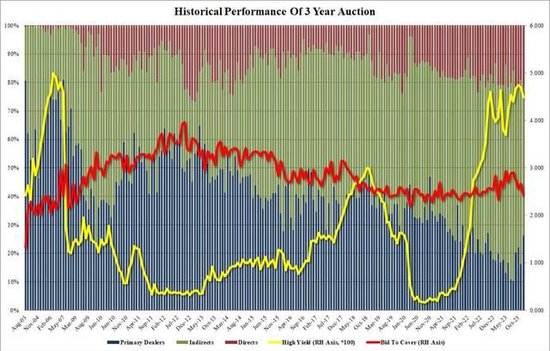

值得一提的是,相比周一稍早公布的三年期美债标售,此次十年期美债标售也没有那么糟。

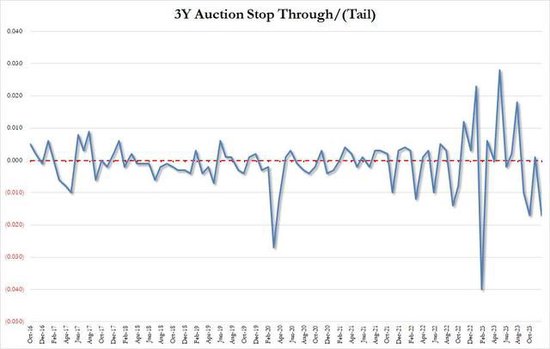

本次三年期美债的得标利率从上月的4.701%大幅下滑至4.49%,依然高于预发行利率4.473%,其尾部为1.7个基点,为今年2月录得创纪录尾部4个基点以来九个月内最大尾部。

而且,本次三年期美债的投标倍数从前次的2.668倍猛降至2.416倍,远低于近期均值2.743倍,创今年2月以来新低。

本次三年期美债的间接购买人仅获配52.1%,远低于前次的64.4%,也低于近六次均值63.9%,体现海外买家的需求创去年6月以来新低,直接购买人获配21.7%,交易商包揽26.2%,占比远超前次的16.3%和近六次均值16.1%。

华尔街见闻本周稍早提到,除了周一的十年期美债,周二还有210亿美元的30年期美债标售登场。美国***大规模发债造成的供应压力,加剧了市场对于本周美债标售供需失衡的担忧。如果这两批长期美债的“硬核测试”显示需求依旧惨不忍睹,美国股债市场可能再度遭遇大抛售。